Embora a economia tenha começado a se recuperar no primeiro trimestre deste ano e o Banco Central tenha reduzido a taxa de juros, a maior parte das empresas industriais ainda não consegue gerar caixa suficiente para pagar suas despesas financeiras (juros), conforme estudo elaborado pela Confederação Nacional da Indústria (CNI) sobre a oferta de capital de giro nos últimos três anos, entre 2014 e 2016. E essa dificuldade deve se manter ao longo dos próximos meses.

“Em 2017, mais de 40% das empresas da indústria de transformação estarão em situação financeira difícil. Uma retomada mais consistente da produção industrial e do emprego requer a adoção de um programa emergencial para o financiamento do capital de giro dessas empresas”, diz o estudo Financiamento de Capital de Giro para Empresas da Industria de Transformação.

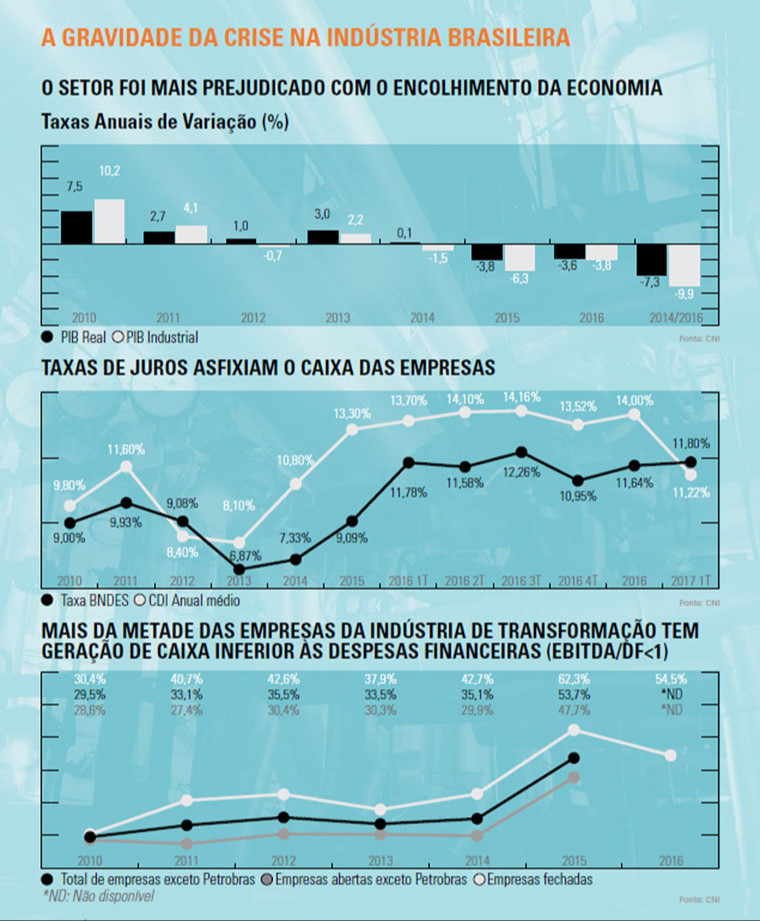

A ideia é que essa proposta seja o ponto de partida para discutir o financiamento ao capital de giro no pais, problema apontado com frequência nas pesquisas feitas pela entidade ao longo dos últimos anos. De acordo com o estudo, a queda na concessão de credito para capital de giro foi ainda mais intensa do que a redução verificada no total de concessões de crédito e do que as realizadas pelos bancos com recursos livres. Tal situação contribuiu para a queda de 3,8% no Produto Interno Bruto (PIB) industrial em 2016.

“Queremos recuperar as condições financeiras das empresas porque a crise que atingiu o setor privado foi muito forte e debilitou a indústria. É imprescindível, para a recuperação da economia, que as empresas recomponham suas condições financeiras para, no momento em que a economia der sinais positivos, poderem também responder positivamente”, afirma Flávio Castelo Branco, gerente-executivo de Politica Econômica da CNI e coordenador do estudo.

Segundo ele, a dificuldade em conseguir financiamento para capital de giro é um limitador para o potencial das empresas. Em 2016, quando o PIB teve uma queda de 3,6%, a oferta de capital de giro recuou 25%, segundo o estudo da CNI. Diante desse cenário, com baixo crescimento e redução da taxa de juros, “mais de 40% das empresas da indústria de transformação ainda estarão em situação financeira difícil, com geração de caixa inferior às suas despesas financeiras”, diz o estudo.

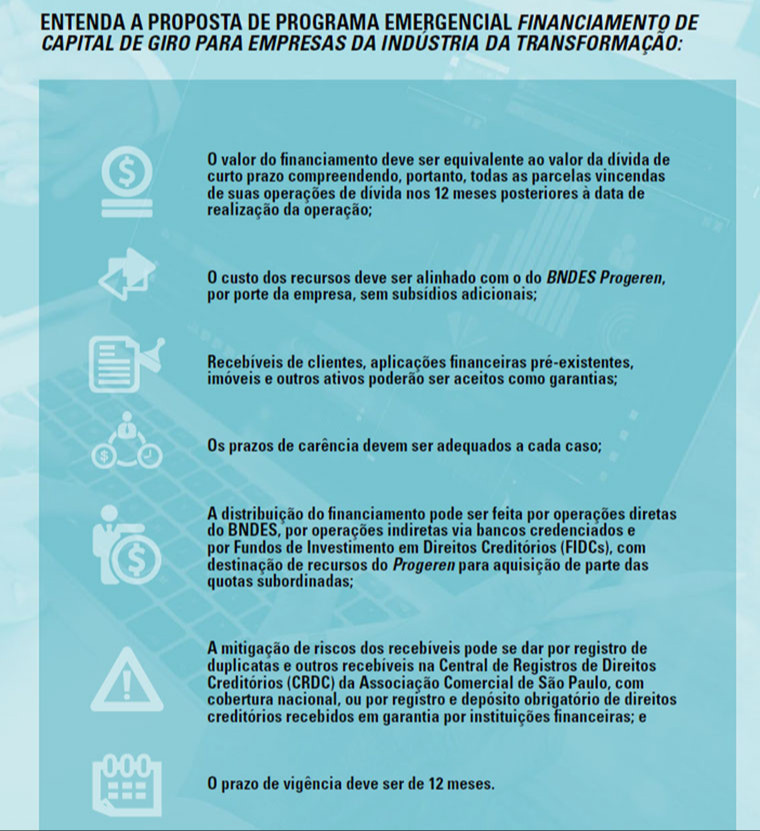

O ENCOLHIMENTO DO CRÉDITO PARA AS PESSOAS JURÍDICAS - A proposta da CNI é ampliar o acesso das empresas industriais a financiamentos cujo valor cubra integralmente as parcelas de suas dívidas vencíveis nos 12 meses contados a partir da data da operação, mas sem subsídios adicionais. De acordo com a proposta, as em- presas contempladas precisam oferecer garantias de valor no mínimo equivalente ao montante financiado. A fonte de recursos e as taxas de juros básicas são as do BNDES Progeren, linha de crédito do Banco Nacional de Desenvolvimento Econômico e Social para capital de giro.

A nova política operacional do BNDES traz importantes inovações, que facilitam sua utilização num programa emergencial de financiamento de capital de giro para empresas industriais. Entre as diretrizes estratégicas, assumem especial importância aquelas que propõem uma alavancagem do uso de recursos do banco mediante uma atuação diversificada da instituição como garantidora e estruturadora de operações ou como coordenadora de processos de desestatização e fortalecimento do mercado de capitais, por meio de instrumentos como debêntures e fundos de participação.

De acordo com a proposta da CNI, esse programa emergencial poderia oferecer prazos de carência suficientes para equacionar a situação financeira das empresas elegíveis no curto prazo e dar condições de resposta elástica da produção no esperado ciclo de recuperação da economia. “A ideia é que esse programa seja implementado o mais rápido possível”, afirma Flávio Castelo Branco. Segundo ele, a crise de 2015/2016 encontrou a grande maioria das empresas industriais numa situação econômica fragilizada.

Após a obtenção de resultados positivos em 2010, ano em que a economia teve forte recuperação após a crise de 2008 e 2009, a indústria seguiu longo período de redução de margens, de rentabilidade e de investimentos. Houve, desde 2010, uma queda do lucro líquido em proporção do PIB, segundo dados calculados com base nos balanços consolidados de uma amostra que inclui todas as empresas abertas e um conjunto das maiores empresas fechadas da indústria de transformação (282 empresas no total, sendo 125 abertas e 157 fechadas).

LUCRO LÍQUIDO EM BAIXA - Os custos dessa linha emergencial, alinhados com o BNDES Progeren, devem considerar, ainda, o porte das em- presas, sem subsídios adicionais, e prazos de carência adequados em cada caso. Recebíveis de clientes, aplicações financeiras pré-existentes, imóveis e outros ativos podem ser usados como garantia do empréstimo. Só poderiam se candidatar a essa linha de crédito as empresas que tivessem capacidade de oferecer garantias. Os financiamentos se- riam distribuídos de acordo com o tipo de operação.

Para empréstimos acima de R$ 10 milhões, a operação seria feita direta- mente com o BNDES. Haveria, ainda, operações indiretas por meio de bancos credenciados e uso de recursos do BNDES Progeren para aquisição de cotas subordinadas de Fundos de Investimento em Direitos Creditórios (FIDCs).

A aquisição de cotas de FIDCs permite alavancar o volume de financiamentos feitos com a participação de recursos do BNDES, ampliando a concorrência no mercado de crédito e a oferta de financiamento às empresas industriais com custo financeiro inferior às operações tradicionais. Trata-se de uma indústria com regulação atualizada, com 1.600 séries de cotas de FIDCs emitidas em 15 anos, totalizando R$ 86,7 bilhões de patrimônio líquido em 2016, distribuídos em 552 fundos ativos.

O risco dos recebíveis dados em garantia seria reduzido por meio do registro da duplicata e outros recebíveis na Central de Registro de Direitos Creditórios (CRDC), empresa controlada pela Associação Comercial de São Paulo, com cobertura nacional e registro e depósito obrigatório de direitos creditórios recebi- dos em garantia por instituições financeiras (o que ainda aguarda regulamentação do Conselho Monetário Nacional). “É um programa emergencial, mas pode ser a base de um programa mais duradouro”, afirma Flávio Castelo Branco.

Para Bruno César Araújo, diretor-adjunto de Estudos Setoriais, de Inovação e Infraestrutura do Instituto de Pesquisa Econômica Aplicada (Ipea), ampliar o uso de garantias nos empréstimos de capital de giro é uma solução interessante. “O uso de recebíveis como garantia é fundamental. Uma reforma no atual sistema de garantias pode reduzir significativamente o custo do crédito no Brasil”, afirma ele.

Boa parte do spread (diferença entre o custo do empréstimo e o de captação do recurso) está na dificuldade de execução de garantias, diz Araújo. “O sistema de garantias no Brasil é tão ruim que, muitas vezes, a instituição financeira exige um fiador para conceder um empréstimo. É necessário, ainda, investir na gestão do risco de crédito, o que exige mudanças na legislação, que impõe muitas restrições”, opina o especialista do Ipea.

Ele lembra que a redução de juros feita pelo Banco Central neste ano, trazendo a taxa de juros para 10,25% ao ano (menor nível em três anos), já contribui para diminuir o custo dos financiamentos para capital de giro. Mas Araújo alerta que o repasse da Selic para os empréstimos na ponta é muito demorado. “Uma queda consistente da taxa de juros precisa ter um certo lastro fiscal. O que a gente está vendo hoje é que a inflação está cedendo mais pela recessão do que pela taxa de juros”, diz o diretor-adjunto do Ipea.

De fato, a queda de demanda reduziu as vendas industriais e provocou maior dificuldade de geração de caixa, comprimindo a margem de lucro e elevando as despesas fixas gerais. Além disso, o custo de capital foi afetado pela elevação da taxa de juros, adotada pelo Banco Central para controlar a in ação, e pela desvalorização cambial. Assim, o endividamento das empresas industriais cresceu e, em diversos casos, aumentou também a necessidade de maior aporte de recursos para cobrir a de ciência da geração de caixa. Nesse cenário, a elevação da proporção de empresas com dificuldades financeiras aumentou a inadimplência e o risco de crédito.

O resultado dessa sucessão de desajustes foi a maior restrição de crédito por parte do sistema bancário e o aumento da aversão ao risco no mercado de dívida corporativa. Em 2016, o saldo de crédito bancário por unidade de valor adicionado na indústria de transformação caiu 13,2 pontos percentuais, de 77,9% para 64,7%. Tomando por base o ano de 2014, houve forte elevação de todos os indicadores de custo de capital em moeda nacional.

SEM CAIXA: CAI A RELAÇÃO ENTRE O ESTOQUE DE CRÉDITO NA INDÚSTRIA DE TRANSFORMAÇÃO E O VALOR ADICIONADO DA INDÚSTRIA (4 trimestres móveis) - O aumento das taxas de juros também foi observado nas operações do BN- DES, cujos índices passaram de 7,3% ao ano, em 2014, para 11,8% anuais no primeiro trimestre de 2017, resultado da redução da oferta de financiamento com taxas subsidiadas. “Houve uma confluência muito ruim de fatores. Teve uma recessão que já dura muito tempo, pelo menos três anos, associada a problemas no mercado financeiro”, avalia Bruno César Araújo, do Ipea.

Somando tudo, o resultado para as empresas foi uma queda de geração de caixa, o que pode comprometer a capa- cidade de a empresa cobrir dívidas financeiras. Além disso, a busca de equilíbrio de caixa no curto prazo pode conduzir à redução do emprego e da produção, aumentar a necessidade de captação de recursos de sócios e acionistas e/ou elevar o endividamento, com aumento de dificuldades para sua recuperação.

Num cenário de maior restrição de crédito, as empresas jovens e pequenas sofrem mais, com poucas alternativas disponíveis e taxas de juros altas, avalia Paulo Henrique Vaz, professor de economia da Universidade Federal de Pernambuco. Se o objetivo é evitar maior número de falências, diz, pode ser estratégico adotar alguma política de incentivo para estimular maior oferta de capital de giro, aumentando o prazo de pagamento ou mesmo subsidiando esse tipo de crédito.

De acordo com o estudo, as vendas e a produção industrial tiveram queda mais intensa que o PIB, refletindo a maior elasticidade de demanda dos produtos industriais. Enquanto o PIB registrou uma queda de 7,3% entre 2014 e 2016, no mesmo período, as vendas industriais no varejo ampliado caíram 16,6% e o PIB industrial registrou redução de 9,9%. Ou seja, as vendas e a produção industrial têm queda mais intensa que o PIB, refletindo a maior elasticidade de demanda dos produtos industriais.

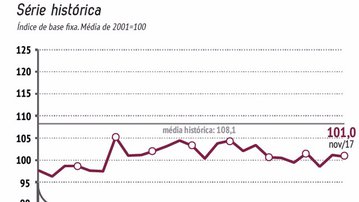

A demanda de investimentos, que se transmite especialmente sobre as vendas de máquinas e equipamentos e da indústria de construção, tem apresentado redução muito maior que a demanda de bens de consumo. Desde março de 2014, início da recessão, até março de 2017, a média móvel de 12 meses do índice de produção da indústria de transformação apresentou queda de 19,1%.

PRODUÇÃO INDUSTRIAL ESTABILIZA APÓS REDUÇÃO DE 19% ENTRE MARÇO/2014 E MARÇO/2017 - Em 2015, de acordo com o documento, foi realizada a correção dos preços de relevantes insumos de produtos industriais. Os preços dos derivados de petróleo e da energia elétrica, anteriormente contidos ou reduzidos artificialmente por decisões de natureza política, foram fortemente reajustados. Com isso, os preços administrados tiveram um salto da ordem de 18% nos doze meses encerrados em dezembro de 2015, refletindo a correção dos preços de derivados de petróleo e de energia elétrica.

“Nesse cenário de incertezas, os bancos se recolhem, tiram dinheiro do mercado e a vida do empresário fica mais complicada porque os bancos, além de não quererem correr o risco da inadimplência, com a alta taxa de juros, preferem emprestar para o governo, que é uma operação muito mais segura. Então as empresas acabam sendo punidas duas vezes, pelo lado da recessão e pelo lado financeiro”, avalia Bruno César Araújo.

As fortes oscilações da taxa de câmbio, como a elevação de 47% em 2015, também tiveram impacto direto no valor da dívida e das despesas financeiras das empresas, parcialmente revertido em 2016 e 2017, conforme o estudo. As empresas industriais, comparadas aos demais setores, foram as mais impactadas pelo aumento da taxa de câmbio, em função da maior participação de operações indexadas à moeda estrangeira em seu exigível financeiro.

"Nesse cenário de incertezas, os bancos se recolhem e preferem emprestar para o governo, que é uma operação muito mais segura. Então as empresas acabam send o punidas duas vezes, pelo lado da recessão e pelo lado financeiro." Bruno César Araújo, diretor-adjunto de Estudos Setoriais, de inovação e Infraestrutura do Instituto de Pesquisa Econômica Aplicada (Ipea)

Quando se analisam os dados do balanço consolidado das empresas financeiras de capital aberto (exceto Petrobras e Vale), referentes a dezembro de 2015, pode-se observar que os recursos tomados no mercado internacional pelas empresas industriais representam mais da metade do seu exigível financeiro (52,9%), o que equivale quase ao dobro do observado nas empresas do comércio (27,8%) e dos serviços (27,2%).

Ainda segundo o estudo elaborado pela CNI, as empresas de menor porte, classificadas segundo o valor de sua Receita Operacional Bruta (ROB), apresentam situação financeira mais grave que a enfrentada pelas em- presas maiores. Cerca de 75% das empresas de menor porte apresentam geração de caixa inferior às despesas financeiras, divididas da seguinte maneira: 75,9% nas pequenas empresas (ROB até R$ 3,6 milhões) e 73,7% nas médias de porte I (ROB de R$ 3,6 milhões a R$ 90 milhões). Esse percentual cai para 55% no caso das empresas médias de porte II (ROB de R$ 90 milhões a R$ 300 milhões) e se reduz a 40% nas empresas grandes (ROB acima de R$ 300 milhões).

ÍNDICE DE PREÇOS AO CONSUMIDOR AMPLO (IPCA) - Com o objetivo de mostrar o resultado do programa emergencial, o estudo da CNI fez algumas simulações. A metodologia adotada para tal envolve o recálculo da relação EBITDA/Despesas Financeiras (DF) das empresas da amostra, na hipótese de redução de suas despesas financeiras proporcionalmente à redução de seu custo financeiro em relação às taxas do BNDES Progeren. Os critérios adotados para fazer essa simulação podem ser resumidos da seguinte forma:

1) Para as empresas com EBITDA negativo, a relação EBITDA/DF permanece a mesma; e

2) Para as empresas com EBITDA positivo, recalcula-se as despesas financeiras efetivas por dívida x juros do BNDES Progeren, segundo o porte.

Caso a nova despesa financeira, calculada pelos juros do BNDES Progeren, seja maior do que a despesa financeira efetiva, na relação EBITDA/DF permanece a despesa financeira efetiva. No caso de a nova despesa financeira ser menor, recalcula-se a relação EBITDA/DF. A simulação do impacto do programa, que considerou algumas hipóteses em função do porte da empresa e do valor do financiamento, levou em conta uma amostra de 107 empresas de capital aberto e 674 empresas fechadas.

A simulação considerou, ainda, se a empresa teria garantias suficientes para cobrir o valor do empréstimo em três situações: 1) saldo da conta de clientes é igual ou superior à dívida de curto prazo; 2) a soma do saldo da conta de clientes com as disponibilidades pré-existentes é igual ou superior à sua dívida de curto prazo; e 3) a soma do saldo da conta de clientes com disponibilidades e o imobilizado é igual ou superior à sua dívida de curto prazo. Com isso, o foco das simulações foi verificar o impacto do programa sobre as 225 empresas que apresentaram geração de caixa (EBITDA) positivo, mas inferior às despesas financeiras.

O exercício mostrou que as 143 empresas da amostra com geração negativa de caixa poderiam até ter redução de despesas financeiras, mas continuariam numa situação que requer outras soluções. As 413 empresas com geração de caixa superior às despesas financeiras já estão numa situação bem mais positiva, mas também podem se bene ciar da redução do seu custo de capital, na medida em que sejam elegíveis quanto à disponibilidade de garantias.

Até 54% das 225 empresas da amostra com EBITDA positivo conseguiriam reverter sua situação financeira com a redução de custos financeiros do programa emergencial, dependendo das garantias que forem oferecidas pelas empresas e aceitas pelos bancos repassadores ou pelos FIDCs. Dependendo da hipótese de garantia, seriam necessários recursos entre R$ 9,2 bilhões e R$ 34,5 bilhões para financiar as dívidas de curto prazo das empresas da amostra. Já os recursos para financiar todas as empresas nessa situação financeira cariam entre R$ 17,4 bilhões e R$ 65,1 bilhões.

As análises e simulações elaboradas no estudo levaram a três conclusões. A primeira é que, no ano de 2016, a geração de caixa de cerca da metade das empresas da indústria de transformação foi inferior ao valor de suas despesas financeiras: as empresas da indústria de transformação sofreram forte impacto da crise, combinando redução de vendas e de geração de caixa, aumento de custos operacionais, impacto sobre custos financeiros, inclusive por terem a maior parcela da dívida indexada ao câmbio, e se defrontaram com forte restrição de crédito associado à elevação das taxas de juros.

Em segundo lugar, mesmo com a redução da taxa básica de juros (Selic), as projeções mostram que, ao final de 2017, mais de 40% dessas empresas ainda terão EBITDA menor que suas despesas financeiras com a realização dos cenários de mercado, baixo crescimento do PIB e redução da taxa de juros. Mais de 40% das empresas da indústria de transformação ainda estarão em situação financeira difícil, com geração de caixa inferior às suas despesas financeiras.

Finalmente, o Programa Emergencial de Financiamento de Capital de Giro proposto usa uma combinação de recursos do Progeren do BNDES e de mercado, distribuído por bancos repassadores e FIDCs, sem subsídios adicionais, e pode permitir a recuperação da situação financeira de uma parcela considerável das empresas da indústria de transformação, que são potencialmente saudáveis, em benefício do emprego e de uma resposta positiva ao aumento de demanda proveniente da esperada recuperação.

"O sistema financeiro no mundo inteiro explora o setor produtivo. Mas no Brasil é exagerado porque tem três ou quatro bancos. Tem é de que aumentar a competição. Não é um problema localizado. É estrutural." Antônio Carlos Teixeira Álvares, professor da Fundação Getúlio Vargas de São Pailo (FGV-SP)

Se o curto prazo exige um programa emergencial, como mostra o estudo da CNI, a solução para o médio e longo prazo passa pelo equilíbrio das contas públicas, o que inclui a aprovação da reforma da Previdência Social, segundo Bruno César Araújo. Para ele, será preciso, ainda, melhorar o sistema de garantia de crédito e adotar medidas de incentivo à adimplência. Mas nada disso terá muito efeito se não for resolvido o que ele classifica como disfuncionalidade do sistema de crédito brasileiro: ter sido montado para financiar o governo e, dessa maneira, concorrer com o setor produtivo.

Para ele, há dois problemas que às vezes as pessoas confundem: uma coisa é o acesso ao crédito e outra coisa é o preço do crédito. “Muitas vezes as pessoas acham que as duas coisas andam juntas e, em alguns momentos da história, realmente andaram. Acho que hoje, a maior parte dos problemas das empresas não é necessariamente no custo do crédito, mas do acesso, de o banco fechar a porta para ele”. Segundo Araújo, o governo poderia, de alguma forma, pensar num arranjo em que os bancos públicos fossem usados para prover acesso ao crédito, mas sem que isso precisasse ser necessariamente subsidiado.

O problema do financiamento de longo prazo no Brasil, segundo Antônio Carlos Teixeira Álvares, professor da Fundação Getúlio Vargas de São Paulo (FGV-SP), é a falta de competição no sistema financeiro, o que faz com que os juros sejam muito eleva- dos. “A competição no sistema financeiro é difícil. O sistema financeiro no mundo inteiro explora o setor produtivo. Mas no Brasil é exagerado porque tem três ou quatro bancos. Tem é de aumentar a com- petição. Não é um problema localizado. É estrutural”, afirma.

Na opinião de Paulo Henrique Vaz, da Universidade Federal de Pernambuco, também são necessárias reformas micro- econômicas que promovam concorrência entre os bancos privados. “No entanto, outros fundamentos, como o próprio manejo da política fiscal, são importantes para reduzir permanentemente as taxas de juros no país. Afinal, enquanto os fundamentos não permitirem tal redução, vamos nos encontrar constantemente pressionados a solucionar os problemas de curto prazo, tratando o sintoma (taxa de juros alta) com benefícios fiscais custosos ao invés de tratar a doença em si”, diz o pesquisador.

SAIBA MAIS - Leia a Revista Indústria Brasileira na íntegra.